Pourquoi, de toutes les formes d’imposition, les impôts sur le capital sont les pires impôts que l’on puisse concevoir. Suite de notre série sur l’impôt par Pascal Salin et Philippe Lacoude.

Première partie de la série ici

Seconde partie de la série ici

Troisième partie de la série ici

Quatrième partie de la série ici

Cinquième partie de la série ici

Sixième partie de la série ici

Septième partie de la série ici

Huitième partie de la série ici

Neuvième partie de la série ici

Dans le précédent article, nous avions traité des pertes humaines et des sorties de capitaux concomitantes dues à l’IGF, à l’ISF et à l’IFI. Elles sont tellement considérables qu’elles suffisent à conclure que les recettes de ces impôts sont très certainement inférieures non seulement aux pertes économiques qu’ils engendrent mais également aux pertes des autres impôts du fait des érosions des assiettes.

Une analyse qui se concentre sur les sorties de capitaux serait partielle. Il convient aussi d’examiner les effets sur le capital qui ne s’expatrie pas…

OPTIMISATION FISCALE

Pour ceux qui restent, il y a eu une constante optimisation fiscale qui a érodé les assiettes imposables.

Entre 1997 et 2003, dans un contexte de hausse des prix des actifs, la somme moyenne acquittée par les assujettis à l’ISF est passée de 8572 à 7792 euros, soit une baisse de 9,1 %.

Selon le rapport Marini :

La contribution des tranches de 1,16 à 2,3 millions d’euros et de 2,3 à 3,6 millions d’euros est plus importante en 2002 qu’en 1997. Il n’en est pas de même des deux dernières tranches du barème (au-dessus de 6,9 millions d’euros) dont la part relative diminue, passant de 38 % en 1997 à 35 % en 2002.

Nous pouvons en déduire que pendant que les cadres supérieurs se faisaient matraquer, les fiscalistes des grandes fortunes perfectionnaient leurs montages juridiques.

Cette forte diminution s’explique aisément puisque la progression du produit de l’impôt sur la période 1997-2003 (+52,3 %) a été inférieure de l’ordre de 15 points à l’évolution du nombre de redevables (+67,5 %).

En d’autres termes, bien que la hausse des prix des actifs ait poussé de plus en plus de contribuables dans les tranches de l’ISF, ces derniers apprenaient vite à contourner une partie de ses inconvénients grâce à divers mécanismes.

MIS-ALLOCATION DU CAPITAL

En plus d’inciter à la fraude, à l’expatriation, et à l’optimisation fiscale à travers des montages juridiques complexes, l’ISF drainait l’épargne vers des secteurs exonérés mais peu créateurs d’emplois, comme les œuvres d’art ou la forêt.

Par ailleurs, l’ISF créait un manque de capital pour les PME.

En effet, comme le souligne le Comité d’évaluation des réformes de la fiscalité du capital de France Stratégie dans son rapport d’octobre 2020 :

Un des effets pervers de l’ISF est qu’il représentait théoriquement une contrainte pour certaines entreprises familiales, en les obligeant à verser trop de dividendes. En effet, en théorie, les contribuables à l’ISF contrôlant une entreprise pourraient exiger des dividendes plus élevés afin de payer le montant de l’impôt. Bach et al. (2020) ont montré que, pour les patrimoines de plus de 10 millions d’euros constitués majoritairement d’actions, l’ISF payé moyen représentait 0,37 % du patrimoine.

Distribuant « trop » de dividendes à leurs actionnaires, les PME en question en venaient à manquer de capital.

Le comité avance l’hypothèse :

Ceci a largement contribué au déficit d’entreprises de taille intermédiaire (ETI) sur le territoire comparativement aux pays voisins comme l’Allemagne, le Royaume-Uni ou l’Italie […] en forçant les entreprises à verser des dividendes aux actionnaires familiaux non dirigeants pour leur permettre de s’en acquitter.

De plus :

Cette fiscalité sur le patrimoine se cumulait en outre à la fiscalité sur les transmissions, à hauteur de 17,5 % en France (pour les transmissions non prévues) contre 5 % en moyenne européenne (dans sept pays européens, les transmissions d’entreprises ne sont pas fiscalisées).

En 2017, ces ETI employaient entre 250 et 5000 salariés et représentaient 23 % de l’emploi du secteur marchand, 27 % du chiffre d’affaires et 34 % des exportations françaises. Elles créent la vaste majorité des emplois, soit environ 83 % des emplois nets créés en 2016.

En 1981, soit un an avant les lois Auroux, la hausse astronomique du SMIC, l’augmentation du taux marginal maximum de l’impôt sur le revenu à 65 % et la création de l’ISF, la France et l’Allemagne avaient le même nombre d’ETI. Hélas, il n’en reste aujourd’hui que 5300 en France, contre 12 500 en Allemagne, 10 500 en Grande-Bretagne, et 8000 en Italie.

Le remplaçant de l’ISF, l’IFI va créer une distorsion dans les rendements de différents types de capital. En ce sens, l’IFI aura des effets pervers probablement mal compris sur ce que les économistes de l’école autrichienne appellent la structure de production.

Comme nous l’avons déjà évoqué précédemment, celle-ci est un complexe agencement du capital selon les diverses longueurs des détours de production. La façon dont le capital se répartit selon ses milliers d’usages possibles dépend intimement du rendement du capital net d’impôt à ses différents termes. Une modification de la fiscalité – ici le très fort abaissement du rendement de la pierre relativement à celui des autres usages possibles du capital – modifiera la structure du capital dans les moyen et long termes.

Il est a priori difficile de deviner comment. Mais le capital employé à construire des biens immobiliers – en d’autres termes plus autrichiens, tous les détours de production qui permettent l’érection d’immeubles – seront négativement affectés, résultant en ce que Ludwig von Mises appelait le mal-investissement.

De ce point de vue, l’incidence fiscale de ce type d’impôt est vraiment diffuse dans toute l’économie : s’il manque 45 milliards d’euros de PIB et des milliers d’ETI en France à cause de la création de l’IGF en 1982, ce sont toutes les classes sociales qui en souffrent. Croire que l’ISF n’a été payé que par ses redevables est vraiment mécomprendre les fondements de l’économie politique.

COÛTS DÉCLARATIFS ET DE RECOUVREMENT

L’IFI ou l’ISF ne sont pas seulement des impôts qui détruisent considérablement plus de richesses qu’ils n’en amènent dans les caisses du Trésor. Ce sont aussi des impôts qui ne rapportent pas grand-chose !

De plus, comme les modalités de calcul de l’IFI sont très complexes, il va coûter une fortune en déclaration. Pour le déclarant, la détermination de l’assiette de la taxe est une usine à gaz : il est presque impossible – mais obligatoire ! – de déterminer la fraction de la valeur représentative de biens et droits immobiliers détenue de façon indirecte dans des actions et des parts de sociétés. Ceci a entraîné une cascade d’exceptions et de seuils dont seul Bercy a le secret. L’impôt direct sur le capital sous la forme de l’IGF, de l’ISF, ou de l’IFI est plus pervers que toutes les autres formes dans la mesure où il repose sur des valeurs économiques fictives car non-réalisées : il faut que le contribuable et le fisc soient d’accord sur une valorisation qui n’a pas eu lieu.

Selon le Rapport sénatorial d’information fait au nom de la commission des finances sur l’évaluation de la transformation de l’impôt sur la fortune (ISF) en impôt sur la fortune immobilière (IFI) :

L’IFI est en réalité assorti de dispositifs souvent complexes, obéissant à des logiques parfois sensiblement éloignées de celles qui régissaient l’ISF ce qui conduit à relativiser la présentation souvent retenue suivant laquelle l’IFI constituerait un nouvel ISF dont l’assiette aurait été réduite aux seuls actifs immobiliers au point de voir entre ces impôts un cousinage plutôt qu’une filiation directe. À cet égard, les professionnels entendus par les rapporteurs semblent s’accorder sur le fait que l’IFI constitue une forme d’imposition plus complexe encore que l’ISF pour les redevables et leurs conseils. Cette difficulté tient avant tout à l’assiette du nouvel impôt. Ainsi que le résumait Luc Jaillais, co-président de la commission Fiscalité du patrimoine de l’Institut des avocats conseils fiscaux (IACF), lors de son audition devant la commission des finances du Sénat : « L’IFI est un impôt plus complexe à comprendre que l’ISF, malgré une assiette moins large – ou peut-être à cause ». (tome I, page 113)

Ceci entraîne nécessairement un besoin de contrôle accru. Du coup, les services en charge du recouvrement et du contrôle de l’ISF restent affectés à l’IFI pour près de 120 millions d’euros par an. Ceci signifie que le coût de la collecte sera de près de 10 centimes par euro, le pire rendement parmi tous les impôts rapportant un milliard d’euros ou plus, annuellement.

UN IMPÔT CONFISCATOIRE

Il existe une différence fondamentale entre les impôts sur les revenus du capital et les impôts sur le capital (IGF, ISF, IFI, taxes foncières, impôt sur les navires de luxe, etc.). En effet, dans le cas des impôts sur les revenus du capital, il existe effectivement un revenu qui peut éventuellement servir à payer ces impôts.

En revanche, dans le cas des impôts sur le capital, l’impôt est purement arbitraire car il est calculé sur la base d’une évaluation de ce capital et non sur une réalité tangible comme lors d’un échange sur le marché. Il est d’ailleurs notable que l’IFI ait d’énormes coûts de recouvrement : lorsque la valeur des biens est estimée, il ne peut en résulter que des conflits entre l’administration fiscale et le contribuable. En 2018, sur les 1,900 milliard d’euros de recettes de l’IFI, seulement 1,247 milliard provenait des déclarations.

Le reste, soit 653 millions d’euros, provenait des « activités » du contrôle fiscal et du service de traitement des déclarations rectificatives (STDR). En d’autres termes, un euro de recette sur trois provient des résultats d’un conflit entre les contribuables et le fisc, conflit arbitré en faveur de ce dernier. Nous ne pouvons pas croire une seconde que ceci ne contribue pas au ras-le-bol des éléments les plus productifs de la société. Il serait intéressant de connaitre le pourcentage d’expatriés fiscaux ayant fait les frais d’un contrôle fiscal ou des sévices du STDR.

Même quand l’ISF porte sur un portefeuille d’actions ou d’obligations – parfois cotées en bourse et donc moins difficile à valoriser –, les taux de l’ISF sont à la fois farfelus et confiscatoires.

Farfelus car ils n’ont aucun rapport avec les taux de rendement du capital : de 1982 à 2017, selon le rapport Marini :

Le taux de distribution moyen de l’encours d’actions détenu par les ménages est estimé par la direction générale des impôts à 1,833 %. Le dividende étant, selon une mécanique fiscale complexe, soumis au barème de l’impôt sur le revenu, il apparaît que le dividende issu de la détention d’actions ne suffit pas pour acquitter l’ISF dans les tranches marginales les plus élevés, notamment et évidemment celle à 1,8 %.

En d’autres termes, l’ISF ponctionnait entièrement les revenus du portefeuille moyen synthétique des assujettis à l’ISF.

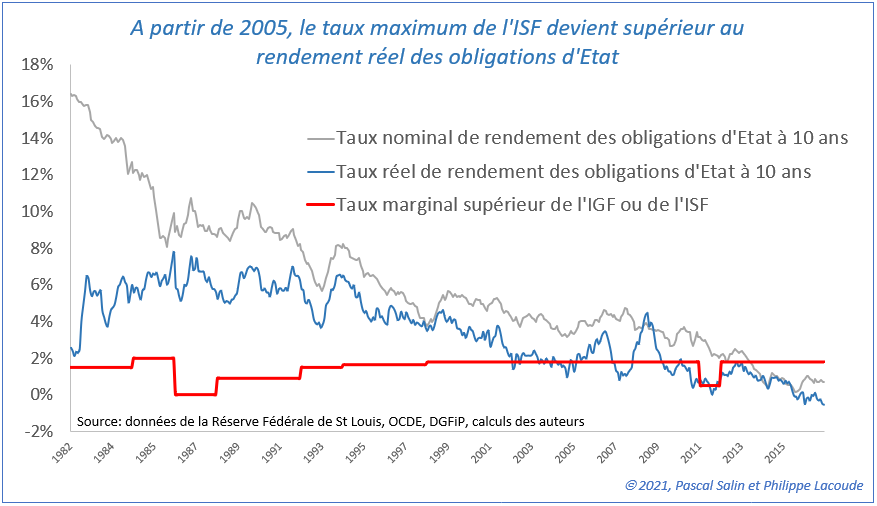

De même, pour les portefeuilles obligataires, les changements de taux d’imposition du barème de l’IGF/ISF n’avaient aucun ancrage dans la réalité financière :

- Alors que le rendement nominal des obligations entre 1982 et 1986 s’est établi en moyenne à 12,95 %, le barème de l’impôt sur les grandes fortunes a tout d’abord intégré une tranche marginale supérieure à 1,5 %, pour les patrimoines supérieurs à 10 millions de francs, puis, à compter de 1985, une tranche marginale supérieure à 2 % pour les patrimoines supérieurs à 20 millions de francs.

- Lorsque le rendement nominal des obligations baisse à 9,09 % en moyenne entre 1988 et 1992, le taux de la tranche marginale supérieure est à 0,9 %.

- Et alors que le rendement nominal des obligations baisse ensuite à 4,02 %, le taux marginal maximal pour l’ISF est remonté à 1,5 % puis 1,8 % par le législateur.

Sans même tenir compte de l’inflation, il en résulte une érosion de plus en plus forte du capital d’un éventuel portefeuille obligataire au fil du temps. Au moment du remplacement de l’ISF par l’IFI, le taux de l’ISF est confiscatoire de tout revenu obligataire, nominal et réel.

Il est vrai qu’il existait un plafonnement de l’IGF (à 85 % du revenu !) ou un « bouclier fiscal » (terme risible !) contre l’ISF.

Cependant, comme le fait remarquer le rapport d’Olivier Dassault :

Sur les 5485 redevables dont la cotisation d’ISF était plafonnée en 2005, 2124 voyaient cet avantage lui-même plafonné au titre du mécanisme du plafonnement du plafonnement.

Ubuesque !

DES ÉTUDES FLOUES

À sa création, l’IFI allait rapporter 2,1 milliards d’euros. Puis, venu le temps d’écrire la loi de finances 2018, il fut budgété à 1,819 milliard. Finalement, le rendement effectif de l’IFI en 2018 fut de 1,247 milliard d’euros (hors contrôle fiscal). Le flou provenait de l’incertitude quant au nombre de foyers qui seraient finalement assujettis à l’impôt, les premières estimations parlant d’une base de 150 000 contribuables alors que, selon la DGFiP, le chiffre réel est plus proche de 90 000 contribuables.

Ceci paraît bizarre. L’assiette fiscale de l’IFI est une partie de celle de l’ISF. Il suffirait de prendre toutes les déclarations de cette dernière pour évaluer les recettes de la première, non ? Non !

Dans son rapport annuel, la Cour des comptes explique page 38 :

Faute d’information exhaustive sur l’assiette taxable, le rendement de certaines de ces mesures est incertain. C’est le cas du remplacement de l’impôt de solidarité sur la fortune (ISF) par l’impôt sur la fortune immobilière (IFI) : les contribuables qui sont aujourd’hui redevables de l’ISF, mais dont le patrimoine taxable est inférieur à 2,57 M€, ne déclarent en effet que le montant total de leur patrimoine et pas sa composition, si bien que l’information manque pour déterminer ceux d’entre eux dont le seul patrimoine immobilier dépasse le seuil de l’IFI (1,3 millions d’euros).

En tout état de cause, à sa création, l’IFI ne devait représenter que 0,2 % du budget de l’État (hors Sécurité sociale). Il ne semble donc pas vraiment que son existence soit due à une réflexion intelligente sur les besoins de financement de l’État.

LES MOTIVATIONS IMMORALES

Avant de terminer, il nous faut souligner que les mesures fiscales qui ne concernent que quelques contribuables – qu’elles soient constitutives de niches fiscales afin de privilégier tel ou tel corporatisme ou qu’elles soient une taxe reposant sur un nombre minuscule de contribuables – sont souvent le produit des pires bassesses morales.

Force est de déplorer qu’il y ait très probablement une certaine jalousie dans les motivations fiscales contre « les riches ».

Pour exemple, il y a à peine un an, l’État avait doublé le super-malus automobile à 20 000 euros. Frappée par cette mesure, la Ford Mustang, vendue à 1145 exemplaires en 2019, n’a été vendue qu’à 600 exemplaires en 2020. Entre la TVA et le super-malus, les recettes fiscales sont passées de 23,5 millions d’euros à seulement environ 18 millions d’euros, entrainant une chute de recettes fiscales de 5 millions d’euros à la suite de cette augmentation d’impôts. Effet Laffer ?

Similairement, lors de l’instauration de l’IFI, les hommes de l’État avaient décidé d’alourdir la taxe sur le droit annuel de francisation et de navigation des grands navires. En d’autres termes, de « taxer les yachts de luxe des riches », pour parler comme George Marchais. Étant donné le nombre de yachts battant pavillon français, la Direction de la Prévision du Ministère des Finances avait tablé sur 10 millions de recettes annuelles.

Las ! Las ! Selon un rapport de Joël Giraud, rapporteur général du budget à l’Assemblée nationale, après deux ans d’application, le rendement de cette taxe est de 86 700 euros pour la première moitié de 2019.

Soit une hausse de 4200 euros par rapport à l’année précédente :

Les difficultés de recouvrer la taxe s’expliquent, en partie, par les pavillons étrangers de 6 des 7 bateaux concernés. Sur ces 7 bateaux, la Direction générale des douanes et des droits indirects (DGDDI) explique que 5 d’entre eux ne se sont toujours pas acquittés de leurs obligations fiscales.

Se pourrait-il que les grands yachts se déplacent plus facilement d’une côte vers une autre qu’un appartement de Paris vers Nassau ? Effet Laffer ?

Les impôts exorbitants portant sur 600 voitures ou 7 navires ne devraient pas exister. Les impôts doivent avoir de larges assiettes et des taux faibles. Pour paraphraser le Décalogue :

Tu ne convoiteras point la maison de ton prochain ; tu ne convoiteras point la femme de ton prochain, ni son serviteur, ni sa servante, ni son bœuf, ni son âne, ni son fiscaliste, ni sa Ford Mustang, ni son yacht, ni aucune chose qui appartienne à ton prochain.

CONCLUSION

Les propositions de lois visant à réintroduire un impôt de solidarité sur la fortune reviennent à chaque saison parlementaire. Que ce soit par tradition d’imiter les États-Unis uniquement dans ce qu’ils font de pire ou pour « financer les politiques publiques de réponse à la crise sanitaire », certains parlementaires se dispensent de lire les rapports à charge de leurs collègues.

Pourtant, tout indique que cette volonté de rétablir l’ISF est une sombre obsession.

Dans notre premier article, nous avions ajouté quelques préceptes aux principes d’Adam Smith en matière de fiscalité. Nous avions vu qu’il serait souhaitable que les impôts soient toujours :

- équitables,

- certains plutôt qu’arbitraires,

- payables à des moments et selon des modalités pratiques pour les contribuables,

- peu coûteux à administrer et à percevoir,

- avec une incidence claire,

- minimisant les changements de prix relatifs et de structure de production qu’ils introduisent inévitablement,

- reposant sur des assiettes larges et des taux faibles plutôt que sur des assiettes étroites et des taux élevés.

Les impôts sur le capital échouent sur tous ces points de façon terrible. De toutes les formes d’imposition, ils sont de loin – à montants de recettes identiques – les pires impôts que l’on puisse concevoir.

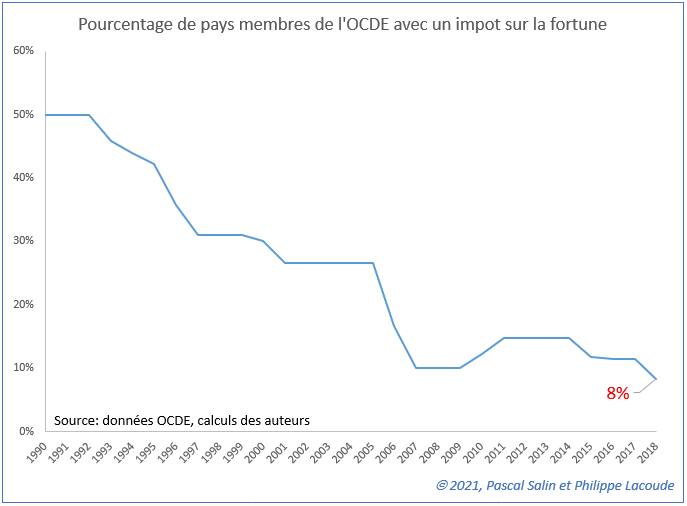

Ceci est d’autant plus vrai que la concurrence internationale s’accroît. Réalisant ceci, la plupart des pays qui utilisaient un impôt sur la fortune l’ont abandonné pour des raisons de rationalité économique. Souhaitons que la France ne rétablisse pas l’ISF mais supprime plutôt son IFI.

Aucun commentaire:

Publier un commentaire